2 주택 이상을 보유한 경우이지만,

임대주택 등록을 하고 일정기간

(5년·8년·10년) 이상을 임대하는

등의 요건을 갖춘 주택임대사업자

가 거주주택을 양도하는 경우

1세대 1 주택 특례를 적용받아

거주주택의 양도소득세를 비과세

받을 수 있는데 이를 위한 임대주택

과 거주주택의 요건 등에 대해

알아보겠습니다.

1. 임대주택의 요건

임대하는 주택이 다음의 4가지 요건

을 모두 충족하여야 합니다.

① (임대등록) 거주주택 양도일 현재

세무서에 주택임대 사업자등록

(소득세법 제168조) 및 지자체

임대사업자 등록(민간임대주택에

관한 특별법 제5조)하여 임대

하여야 함

② (증액요건) 임대기간 중 임대료,

임대보증금의 증가율이 5%를 초과

하지 않아야 함

③ (주택가액) 임대개시 당시

기준시가 6억 원(수도권밖 지역의

경우 3억 원) 이하인 주택이어야 함

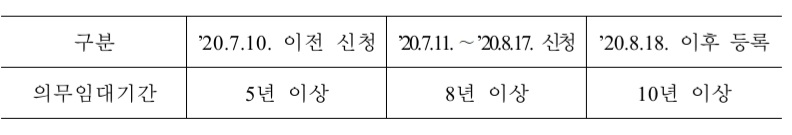

④ (임대기간) 세법상 의무임대기간

이상 임대하여야 함.

단, 임대주택의 임대기간 요건을

충족하기 전에 거주주택을 처분하는

경우에도 해당 임대주택을 장기임대

주택으로 보아 비과세를 적용받을 수

있지만,

비과세를 적용받은 후 임대기간

요건을 충족하지 못하게 된 때에는

양도세를 신고, 납부해야 함

(그 사유가 발생한 날이 속하는

달의 말일부터 2개월 이내)

2. 거주주택의 요건

거주하는 주택이 다음의 2가지 요건

을 모두 충족하여야 합니다.

① (거주요건) 보유기간 중 2년 이상

거주하여야 함. 여기서, 거주주택

양도일 현재 거주주택에 거주하고

있지 않은 경우에도 2년 이상 거주 등

다른 요건을 모두 갖추었다면 비과세

규정을 적용받을 수 있음.

또한 세대원 중 일부가 거주주택

취득 시부터 근무상 형편 등 입증

가능한 부득이한 사유로 거주하지

못해 거주기간을 충족하지 못한 경우

에도 비과세 특례 적용이 가능함.

② (생애 1회 요건) ’ 19.2.12. 이후

취득한 거주주택부터 1세대가 생애

한 차례만 거주주택을 최초로 양도

하는 경우에 한해 양도세 비과세를

적용받음.

따라서 2019년 2월 12일 이전에

취득하거나 매매계약을 체결한

주택에 한해서는 재차 비과세

적용이 가능함

3. 요건 충족에 따른 효과(혜택)

위 임대주택과 거주주택의 요건을 모두

충족하고 거주주택을 양도하는 경우

1세대 1 주택 특례를 적용하여 거주

주택의 양도차익에 대한 양도세를

비과세 받을 수 있습니다.

※ 함께 보면 좋은 글

https://koeui.tistory.com/m/entry/

상생임대주택에 대한 1세대 1주택 양도세 비과세 거주기간 특례(면제)

상생임대주택 거주기간 특례란 1세대 1 주택자가 1 주택을 임대할 때 임대료 증가율을 5% 이내로 제한하는 등 일정 요건을 갖추면 1세대 1 주택 등 양도세 비과세를 적용할 때 2년 거주기간의 제한

koeui.tistory.com

'세금 절세 팁' 카테고리의 다른 글

| 상생임대주택의 양도세 비과세(경감) 위한 거주기간 특례 (0) | 2024.11.25 |

|---|---|

| 장기일반민간임대주택에 대한 장기보유특별공제 적용 특례(양도세 경감) (2) | 2024.11.23 |

| 국민연금(노령연금)에 대한 연금소득세는 얼마나 낼까요? (2) | 2024.11.21 |

| 주택을 근생으로 용도변경 조건 매도시 세부담에 유의해야 (3) | 2024.11.19 |

| IRP(개인형 퇴직연금) 가입대상, 세액공제, 투자상품, 과세이연 효과 (2) | 2024.11.17 |

댓글